VCCI cho rằng rất khó xác định hàng hoá, dịch vụ áp thuế suất 8% hay 10%. Điều này làm tăng chi phí cho doanh nghiệp, thậm chí vuột mất hợp đồng hoặc nảy sinh tranh chấp…

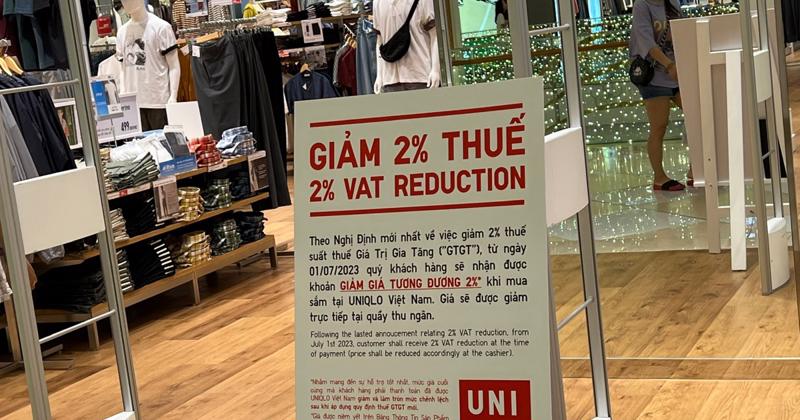

Chính sách giảm thuế VAT được áp dụng song tranh cãi về thuế 8% hay 10% chưa có hồi kết.

Liên đoàn Thương mại và Công nghiệp Việt Nam (VCCI) vừa có công văn gửi Bộ Tài chính góp ý về Dự án nghị quyết của Quốc hội về giảm thuế giá trị gia tăng.

VCCI cho rằng chính sách giảm thuế giá trị gia tăng từ 10% xuống 8% được thực hiện trong thời gian qua mang lại nhiều tác động tích cực cho nền kinh tế. Đặc biệt, trong bối cảnh nền kinh tế còn nhiều khó khăn, việc tiếp tục chính sách giảm thuế giá trị gia tăng từ tháng 7 đến cuối năm 2024 là hết sức cần thiết.

Nếu đề xuất này được thông qua thì đây sẽ là lần thứ 4 trong vòng 3 năm (2022-2024) chính sách giảm thuế giá trị gia tăng xuống 8% nhưng loại trừ nhiều mặt hàng được áp dụng. Dù là chính sách mang lại nhiều tác động tích cực cho cả người tiêu dùng lẫn doanh nghiệp song tranh cãi, vướng mắc về áp thuế 8% hay 10% vẫn chưa dừng lại.

Vì vậy, chuyên gia, đại biểu Quốc hội nhiều lần đề xuất giảm thuế đồng loạt xuống 8% cho mọi mặt hàng, mở rộng phạm vi đối tượng được giảm 2%, thay vì loại trừ một số hàng hoá, dịch vụ trong một số ngành như: công nghệ thông tin, tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản…

“Mặc dù vậy, các doanh nghiệp gặp khá nhiều vướng mắc khi áp dụng chính sách này, chủ yếu xuất phát từ việc phân loại hàng hoá nào phải chịu thuế 10%, hàng hoá nào được giảm thuế xuống 8%”, VCCI đánh giá.

Theo nhìn nhận của VCCI, dù Chính phủ đã ban hành Nghị định 15/2022/NĐ-CP ngày 28/01/2022 và Nghị định 44/2023/NĐ-CP ngày 30/6/2023 hướng dẫn nhưng quá trình triển khai vẫn còn nhiều lúng túng.

Hai nghị định này được xây dựng dựa trên mã ngành kinh tế Việt Nam, trong khi văn bản này từ trước đến nay chủ yếu được sử dụng với mục đích thống kê chứ hiếm khi được coi là căn cứ để xác định quyền và nghĩa vụ của doanh nghiệp.

Tuy nhiên, việc cụ thể hoá các nhóm hàng hoá, dịch vụ rất khó khăn, đặc biệt là đối với những trường hợp không có pháp luật chuyên ngành.

Đơn cử, nhóm hàng hoá viễn thông và công nghệ thông tin rất khó xác định do không có định nghĩa rõ ràng trong các văn bản pháp luật khác. Nhiều loại hàng hoá, dịch vụ khác cũng gặp vướng mắc phân loại như sản xuất sản phẩm từ kim loại đúc sẵn, sản xuất hoá chất cũng rất chung chung và khó phân loại.

“Nhiều trường hợp doanh nghiệp tra cứu Phụ lục của Nghị định 15 và 44 nhưng không dám khẳng định hàng hoá, dịch vụ của mình thuộc diện thuế suất 10% hay 8%”, văn bản VCCI nêu.

Chẳng hạn, một doanh nghiệp chuyên sản xuất mặt hàng tủ điện phục vụ hệ thống phòng cháy, chữa cháy. Công ty mua vật tư, linh kiện về để sản xuất thành thành phẩm tủ điện nhưng vật tư, linh kiện lại có chất liệu khác nhau nên công ty chưa chắc chắn thuế suất thuế giá trị gia tăng là 8% hay 10%.

Cụ thể, vật tư, linh kiện cấu thành thành phẩm tủ điện gồm: thiết bị cơ khí, chiếm 15% giá trị thành phẩm tủ điện, các chi tiết có thuế suất thuế giá trị gia tăng mua vào là 10%

Thiết bị đóng cắt (thiết bị điện), chiếm 30% giá trị thành phẩm tủ điện, các chi tiết có thuế suất thuế giá trị gia tăng mua vào là 8%.

Thiết bị truyền dẫn (thanh kim loại đồng, dây cáp điện lõi kim loại đồng,…), chiếm 20% giá trị thành phẩm tủ điện, các chi tiết có thuế suất thuế giá trị gia tăng mua vào là 10%.

Thiết bị bảo vệ, điều khiển và hiển thị giám sát, chiếm 18% giá trị thành phẩm tủ điện, các chi tiết có thuế suất thuế giá trị gia tăng mua vào là 8%.

Thiết bị kết nối trung gian (đầu cos nối dây điện, ốc vít…), chiếm 5% giá trị thành phẩm tủ điện, các chi tiết có thuế suất thuế giá trị gia tăng mua vào là 10%. Chi phí nhân công chiếm 12% giá trị thành phẩm tủ điện.

“Thuế suất thuế giá trị gia tăng bán ra của sản phẩm tủ điện công ty tôi cung cấp là 8% hay 10%”, đại diện công ty băn khoăn.

Sau khi hỏi cơ quan thuế, cơ quan hải quan, Bộ Tài chính, các doanh nghiệp này đều nhận được câu trả lời rất chung chung: “Đề nghị công ty căn cứ Quyết định số 43/2018/QĐ-TTg của Thủ tướng Chính phủ, đối chiếu mã sản phẩm của hàng hóa, dịch vụ mà công ty cung cấp với mã sản phẩm của hàng hóa, dịch vụ tại Phụ lục I, II, III ban hành kèm theo Nghị định số 44/2023/NĐ-CP để thực hiện đúng theo quy định”.

Trước những vướng mắc kể trên, VCCI cho rằng khó khăn trong việc xác định thuế suất 8% hay 10% gây nhiều chi phí xã hội và làm tăng rủi ro của hoạt động sản xuất kinh doanh. Nhiều doanh nghiệp phản ánh họ phải thuê thêm người làm kế toán để điều chỉnh hoá đơn và sổ sách cho đúng với mức thuế mới.

Điều đáng tiếc là không ít doanh nghiệp phản ánh tình trạng đàm phán mua bán hàng hoá, thoả thuận xong hết với khách hàng về số lượng, chất lượng, giá cả nhưng không thống nhất về mức thuế 8% hay 10% nên không ký được hợp đồng. Bên cạnh đó có trường hợp doanh nghiệp thực hiện các gói thầu xây lắp phát sinh tranh chấp với đối tác khi quyết toán chỉ vì hai bên có quan điểm khác nhau về mức thuế suất.

“Với những lý do trên, đề nghị cơ quan soạn thảo cân nhắc phương án giảm thuế giá trị gia tăng cho tất cả các loại hàng hoá, dịch vụ từ mức 10% xuống mức 8%”, VCCI đề nghị.

Ánh Tuyết (Nguồn: vneconomy.vn)