Thông điệp của Masayoshi Son dành cho ban giám đốc của Charter Communications dường như rất nhanh chóng và rõ ràng: “Nếu các bạn không mua chúng tôi thì chúng tôi sẽ mua các bạn”.

Với vai trò là Chủ tịch và CEO của tập đoàn Softbank , suốt thời gian qua ông Son đang tìm kiếm một người để hợp tác với tập đoàn Sprint đang thua lỗ của mình, lâu đến nỗi mà, như phóng viên Tara Lachappelle của trang Bloomberg Gadfly chỉ ra, ông đang bắt đầu liều mạng hơn chúng ta nghĩ.

Charter đã kịch liệt từ chối lời đề nghị của Softbank và Sprint, thể hiện qua bức email gửi cho Bloomberg News vào hôm Chủ Nhật vừa qua như sau: “Chúng tôi hiểu vì sao nó hấp dẫn đối với Softbank, nhưng Charter không quan tâm đến việc thôn tính Sprint”.

Vì thế, giờ đây ông Son trông có vẻ đã sẵn sàng rút lại “tình yêu” không được đáp lại này và biến nó thành một thương vụ “trả thù”.

Hôm thứ Hai vừa qua, những người biết rõ vấn đề này đã cho 2 phóng viên Scott Moritz và Gerry Smith của Bloomberg News biết rằng ông Son, thông qua Softbank, đang lên kế hoạch đưa ra một lời đề nghị mua lại trực tiếp dành cho Charter.

Giả sử rằng thương vụ này là hợp lý, ông Son vẫn gặp phải hai vấn đề gai góc: đó là giá cả và nguồn tiền.

Giá trị vốn hóa thị trường hiện tại của Charter là 100 tỷ USD. Đó là một con số quen thuộc với những người theo dõi Softbank vì đó là số tiền mà ông Son đang huy động cho quỹ Vision của mình. Dĩ nhiên, ông sẽ cần phải trả nhiều tiền hơn thế mới chiến thắng được.

Theo dữ liệu mà Bloomberg thu thập được, 5 năm qua, trung bình trong 65 vụ thôn tính có hoàn tất có giá trị hơn 1 tỷ USD thì bên mua phải trả mức giá cao hơn khoảng 59% so với giá trị vốn hóa của công ty bị thâu tóm ở thời điểm đó. Bản thân Softbank cũng đã trả thêm 43% khi họ bỏ ra 39 tỷ USD cho Sprint hồi năm 2013.

Với chưa tới 700 triệu USD tiền mặt vào cuối tháng 6, Charter hiện không có nguồn tiền nào cho Softbank “vắt”. Vì thế ông Son sẽ lấy đâu ra khoảng 150 tỷ USD để mua thêm một công ty viễn thông nữa?

Sẽ hoàn toàn là một quyết định thiếu tầm nhìn nếu ông dùng đến quỹ Vision. Khó mà tưởng tượng được các nhà đầu tư, trong đó có Apple, Qualcomm và các chính phủ Ả-rập Xê-út, cũng như các Tiểu vương quốc Ả-rập Thống nhất (UAE) sẽ hài lòng về việc ông Son bỏ rất nhiều tiền của họ vào thương vụ này không bao lâu sau khi quỹ này khép lại.

Nếu bạn tin

Cổ phiếu của Softbank đã tăng trong năm qua giữa những hy vọng rằng quỹ Vision của họ sẽ mang về nhiều thương vụ đem lại lợi nhuận như những gì họ làm được ở Alibaba.

Tìm đến các thị trường vốn cũng có thể không phải là ý tưởng tốt nhất. Vào thời điểm Bloomberg thảo luận câu chuyện này, giá cổ phiếu của Softbank đã giảm gần 2,2% ở Tokyo. Triển vọng bán cổ phần để có tiền cho một thương vụ khác sẽ đẩy giá này thậm chí xuống thấp hơn, trong khi giá trị vốn hóa thị trường 89 tỷ USD của SoftBank nghĩa là một vụ hoán đổi cổ phiếu cũng sẽ bất thành. Những người nắm giữ trái phiếu dường như không ủng hộ, khi giá trái phiếu vĩnh viễn với lợi suất 6% tính theo đồng USD của Softbank đã giảm về lại mức thấp nhất trong hai tuần.

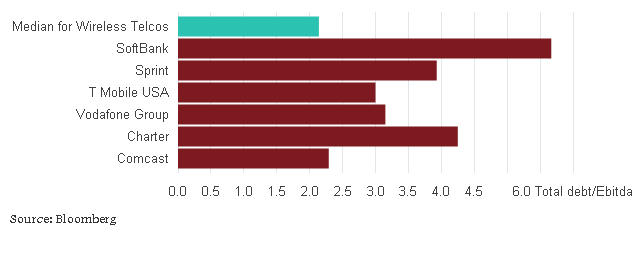

26 tỷ USD tiền mặt của Softbank cũng bị giảm bớt giá trị bởi khoản nợ cố định hơn 134 tỷ USD. Tổng tỷ lệ nợ/Ebitda của họ là 5.67, nhiều hơn gấp đôi so với mức trung bình của các đối thủ trong ngành viễn thông. Bất kỳ khoản nợ tăng thêm nào cũng sẽ dẫn Softbank đến gần mức không bền vững một cách nguy hiểm.

Gánh nặng nợ nần

Softbank hiện mang một khoản nợ lớn hơn nhiều so với các đối thủ, và cả Charter Communications, mục tiêu mà họ có thể thôn tính trong thời gian tới.

Nếu ông Son thực hiện lời đe dọa “thù địch” trên với Charter, thì nhà đầu tư sẽ sớm biết được sự “trả thù” đó có thể đắt đỏ cỡ nào.

Theo Thanh Hải

Tri thức trẻ